Onko aktiivisiin rahastoihin sijoittaminen kannattavaa?

PAULIINA PUPUTTI

Vuoden 2018 tutkimusten mukaan, Yhdysvaltojen ja Euroopan osakemarkkinoille aktiivisesti sijoittavien osakerahastojen osalta vain noin kolmannes ylsi indeksirahastojen keskimääräiseen tuottoon. Tarkasteltaessa tuottoeroa pidemmällä aikavälillä ovat luvut entistä karummat. Yhdysvaltojen suurimpiin yhtiöihin sijoittavista aktiivista rahastoista alle 10 % ylsi indeksirahastojen keskimääräiseen tuottotasoon.

Onko siis järkevää sijoittaa aktiivisesti hallittuihin rahastoihin, kun passiivisten kautta voidaan saada keskimääräisen tasaista sekä tutkimustulosten valossa varmempaa tuottoa?

Vähemmän yllättäen vastaus kysymykseen on kyllä. Jutun juju on juuri siinä, että osa aktiivisista rahastoista pystyy tarjoamaan sijoittajilleen huomattavaa ylituottoa markkinasta. Kuitenkin hyvien kohteiden löytäminen vaatii erinomaista ymmärrystä markkinasta, sen kohteista sekä tarkkaa analyysia. Onko rahasto kyennyt tuottamaan jatkuvaa ylituottoa suhteessa indeksiin ja vertailuryhmään markkinatilanteesta riippumatta? Onko riskienhallinta maltillinen ja suotuisa sekä minkälainen on kulurakenne? Ovatko tiimi ja sijoitusstrategia pysyneet menestyksekkäänä ja muuttumattomana?

Aktiivisesti hoidetuissa rahastoissa voidaan huomioida myös erilaiset riskikeskittymät. Tiettyä indeksiä seuraava rahasto sijoittaa indeksin yrityksiin ottamatta kantaa yksittäisiin kohteisiin tai toimialoihin. Vallitsevassa tilanteessa eri toimialojen välillä saattaa olla suuriakin arvostuseroja, jota tiettyä indeksiä seuraava rahasto ei huomioi. Aktiivisesti hoidetuissa sijoituksissa nämä toimialat voidaan sulkea pois ja ottaa samalla näkemyksellisempää kantaa markkinasta.

Aktiivisesti hoidetuissa rahastoissa hallinnointikulut ovat usein myös passiivisia rahastoja korkeampia ja voidaankin sanoa, että keskimääräinen rahasto ei ole hallintokustannustensa arvoinen. Uskomme kuitenkin, että pieni osa aktiivisista rahastoista kykenee riskitekijät huomioiden systemaattisesti ja luotettavasti päihittämään markkinan. Useimmiten nämä rahastot ja salkunhoitajat jakavat tiettyjä ominaisuuksia ja piirteitä, joita olemme kyenneet tunnistamaan.

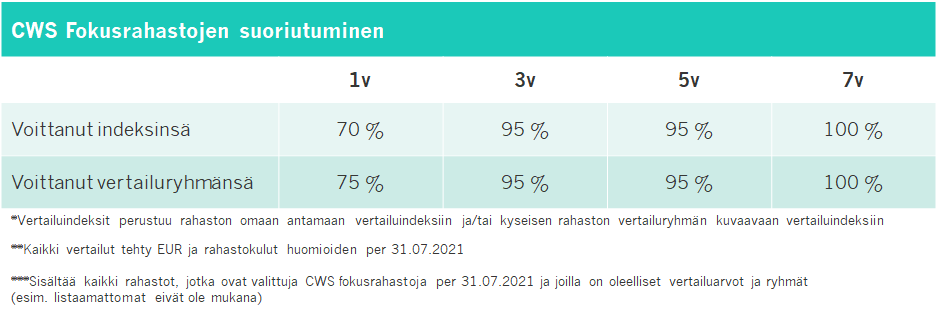

Tukea väitteelle tuo kesän aikana keräämämme data, joka osoittaa, että löytämistämme aktiivisista rahastoista yli 95 % on voittanut indeksinsä ja vertailuryhmänsä pitkälläkin aikavälillä, kulut huomioiden. Historiallinen tuotto ei ole tae tulevasta, mutta kyvyistämme löytää erinomaisesti suoriutuvia rahastoja kertoo se, että ~80 % löytämistämme rahastoista on päihittänyt indeksinsä ja vastaavat ETF-rahastot myös fokuslistallemme lisäämisen jälkeen. Suursijoittajana hyödymme myös siitä, että voimme sijoittaa asiakkaidemme varat aina edullisimpaan mahdolliseen rahastoluokkaan.

Koska sijoitustoimintamme ytimessä on täysi tuoteriippumattomuus, voimme myös tarvittaessa vaihtaa rahastot, kun tehokkuus suhteessa vaihtoehtoihin heikkenee tai salkunhoitajat ja sijoitusstrategiat vaihtuvat. Uskommekin, että rahastojen jatkuva seuranta on tärkeää, sillä on hyvin epätodennäköistä, että yksittäinen rahasto yltää huippusuorituksiin vuodesta toiseen. Käytössämme on yli 300 000 sijoituskohteen kanta, jota analysoimme herkeämättä löytääksemme kannattavimmat ratkaisut fokuslistallemme ja asiakkaidemme salkkuun.

Aktiiviset ja passiiviset rahastotyypit eivät sulje kuitenkaan toisiaan pois ja molempia tarvitaan markkinoilla. Esimerkiksi isoilla ja hyvin tutkituilla markkinoilla kaikki informaatio on tehokkaasti hinnoiteltuna yhtiön osakekursseihin. Tämä tarkoittaa, että yksittäisen salkunhoitajan mahdollisuudet olla systemaattisesti muita edellä on pieni, joten indeksiin sijoittaminen on kannattavampaa. Omaa salkkua kannattaakin kriittisesti tarkastella luotetun ja asiantuntevan ammattilaisen kanssa omien tavoitteiden ja päämäärien saavuttamiseksi.

Haluatko kuulla lisää? Ota yhteyttä alla olevan lomakkeen kautta!

"*" näyttää pakolliset kentät